خرید و فروش گله ای (قبیله ای) در بورس

خلق را تقلیدشان بر باد داد !

شاید خارج از بازار بورس و در زندگی روزمره خود با مفهوم این جمله بسیار آشنایی داشته باشید.در ابتدا به توضیح از این جمله خواهیم پرداخت و سپس کاربرد آن را در بازارهای مالی به ویژه بازار بورس بررسی خواهیم نمود.

محققان می گویند اساس رفتار افراد در جمع این است که فرد خود را با جمع تطبیق دهد نه اینکه مانند یک ماشین تطبیق با تغییرات محیط عمل کند و به این نتیجه رسیده اند که گرایش طبیعی به دنباله روی از جمع باعث می شود که افراد بیشتر بر اساس نظر اعضای خانواده، دوستان و همسایه ها تصمیم گیری نمایند و موجب تصمیم گیری های غلط می شود. به طوریکه دنباله روی از جمع مسئول بسیاری از اشتباهات تاریخی و فجایع بشری شناخته شده است و محققان می گویند علت آن است که میل طبیعی به پیروی و تعلق داشتن به جمع به توانایی های افراد در تصمیم گیری درست لطمه می زند. از این رو افراد در گروه های اجتماعی تکامل یافته به تغییرات محیط اطراف ابتدا به کندی واکنش نشان می دهند اما بعد در واکنشی سریع تغییراتی که جامعه طلب می کند اعمال می کنند که در واقع «ذهنیت گله وار» مبنای تصمیم گیری قرار می گیرد. این پدیده را برای مثال می توان در خرید، مد، سبک زندگی انسانها ، به دانشگاه رفتن و مثال هایی از این دست دید . شاید این موج ها همیشه در جامعه های مختلف وجود دارد . اصلا یکی از علل رشد یک موضوع به صورت ناگاهانی رفتار گله وار است .همه جامعه فکر می کنند فرزندانشان باید ارشد و دکتری بگیرند انقدر این ادامه پیدا می کند که در برخی ادارات سرایدار اداره کارشناسی ارشد دارد! ، زمانی همه فکر می کنند برای خوشبختی باید از ایران بروند ، یا صاحبان شبکه های اجتماعی مثل فسبوک و اینستاگرام می توانند رشد سریع خود را مدیون این خصوصیت بشر یعنی رفتار گله ای یا همان گله وار باشند.

اما رفتار گله وار در بازار بورس چه نقشی دارد؟

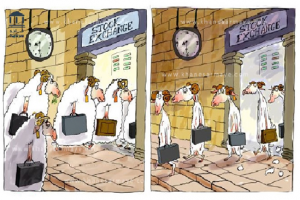

بازار بورس هم از رفتارهای اجتماعی مستثناء نیست و رفتار گله وار در بین سرمایه گذاران بورس ایران به وفور قابل مشاهده است که نمی توان آنرا از استثنائات دانست. مثلا فرض کنید که سهمی در حالت تعادل و حتی اندکی در رنج منفی چندین روز متوالی معامله می شود و افراد زیادی به این سهم روی خوش نشان نمی دهند اما به محض اینکه بدون هیچ دلیل و تحلیلی این سهم مثبت و صف خرید می شود سرمایه گذاران به تبعیت از صف نشینان ابتدایی در صف خرید سهم قرار می گیرند(و این اتفاق در مورد صف فروش هم صادق است) که در اغلب موارد و بیشتر برای سهم های ضعیف منجر به اشتباه در تصمیم گیری خواهد شد و سرمایه گذار دلیلی غیر از مفهوم رفتار گله ای برای در صف نشستن سهم نخواهد داشت.

وقتی سرمایه گذاران تصمیم به تقلید از تصمیمات قابل مشاهده سایرین می گیرند، رفتار گله ای بروز می کند. وجود رفتار گله ای در بازار سرمایه ایران به وفور مشاهده می شود و آن هم عدم دانش سرمایه گذاران به این رفتار می باشد. به عنوان مثال فرض کنید که در بازار یک سهمی در حالت متعادل معامله می شود و در بین سرمایه گذاران هیچ انگیزه ای برای خرید سهم وجود ندارد. ناگهان با یک رنج مثبت در سهم و ایجاد کردن صف خرید در سهم به یکباره سرمایه گذاران تمایل به خرید سهم پیدا میکنند و درخواست خرید خود را در سقف قیمت روزانه یعنی صف خرید وارد سیستم می کنند و به اصطلاح صف نشینی میکنند و بدون اینکه سهم را تحلیل کرده و در خصوص ارزش سهم اطلاعی داشته باشند وارد صف خرید می شوند. این رفتار نشان میدهد که تصمیم سرمایه گذاران دیگر بر روی رفتار یک سرمایه گذار اثر گذار بوده است.

البته گاهی اوقات سرمایه گذاران ممکن است به دلیل تابلو خوانی و بازار خوانی سهمی را خریداری کنند و به همین جهت وارد صف خرید سهم شوند که این موضوع با موضوع بحث تفاوت دارد.

چگونه اسیر رفتار گله ای نشویم

بسیاری از اوقات میبینید که سهمی را درست تحلیل کرده اید و به این نتیجه میرسید که آن را در قیمت ۵۰۰ تومان خریداری کنید و شش ماه بعد و در ۷۰۰ تومان بفروشید. ناگهان میبینید که برخلاف تصور سهم صف فروش شده و قیمت سهم نیز کاهش یافته است. در این حالت با دیدن صف فروش سهم چه تصمیمی میگیرید؟ اگر تصمیم شما این است که سهم را در صف فروش به فروش برسانید بدین معنی است که اسیر رفتار گله ای شده اید ولی اگر به تحلیل خود پایبند باشید یعنی توانسته اید رفتار خود را در سهم کنترل کنید. البته این نکته را هم باید ذکر کرد که نوع تحلیل هر سرمایه گذار در این حالت متفاوت است. اگر سرمایه گذاری با تحلیل تکنیکال و سپس تابلو خوانی در بورس به عددهای ذکر شده در بالا برسد قاعدتا با صف فروش شدن و رسیدن به حد ضرر سهم را میفروشد اما اگر با تحلیل بنیادی باشد معمولا اسیر نوسانات کوتاه مدت نشده و صبر میکنند تا به هدف قیمتی برسد چرا که تحلیلگران بنیادی معمولا همراه با ارائه گزارش های مالی شرکت در خصوص سهم تصمیم گیری میکنند.

سرمایه گذاران فعال در بازار سرمایه باید از تصمیمات هیجانی که منجر به رفتار گله ای می باشد شدیدا پرهیز کنند چرا که ممکن است در سهمی به این روش سود کنند ولی در بلند مدت آنچه نصیب سرمایه گذار می شود چیزی جز زیان نیست. برای سرمایه گذاری در بورس باید بتوانید آفت های معامله گری در بورس که یکی از آنها رفتار گله ای می باشد را از خود دور کنید.

استراتژی سرمایهگذاری گلهای

فکر کنید که یک گله گوسفند در حال چریدن می باشند. یکی از آن گوسفندها علفی تازه پیدا میکند و میخورد. یکهو گله به سمتی میدود. آن گوسفند نمیداند چرا گله جابجا شدند؛ اما علف تازه خود را ول میکند و به دنبال گله میدود اینکار به قیمت از دست دادن علف تازه و خوشمزه خودش تمام خواهد شد.

بعضی از سرمایهگذاران هیچگونه استراتژیای ندارند. فقط میخرند و میفروشند. حتی بدون توجه به آنکه بدانند سهامی که میخرند مربوط به چه شرکتهایی می باشد. این افراد احتمال دارد که سود یا زیان کنند؛ اما باید به این نکته توجه داشته باشند که سودهای کسب شده توسط آن ها فقط به بختواقبال و شانس مربوط بوده نه به شم قوی آنها در سرمایهگذاری.

این افراد همیشه در صف می باشند یا در کنار بقیه افراد صف ایستادهاند که خرید کنند یا میخواهند چیزی که دیروز در صف خریدند را بفروشند.

علی احمدی