پرایس اکشن رفتاری بخش اول: تایم فریم ها و قاب ساختاری

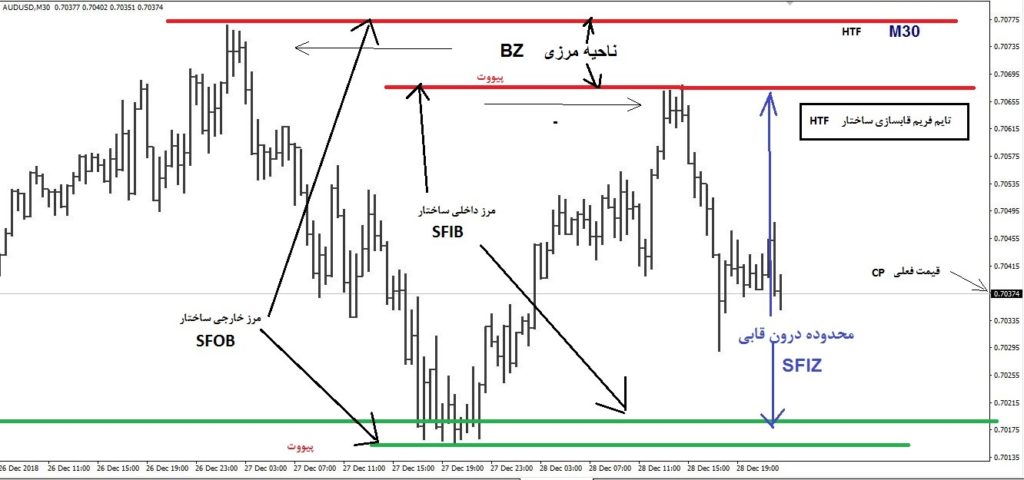

تایم فریم ها و قاب ساختاری بر اساس حمایت و مقاومت

مقدمه

پرایس اکشن رفتاری نوعی از پرایس اکشن است که به رفتار و نحوه برخورد خریداران و فروشندگان در قیمت ها و زمانهای مختلف میپردازد. از حسنات این روش استفاده مستقیم و بی واسطه از چارت قیمتی است که برتری این سبک را نسبت به برخی از روشهای بر پایه اندیکاتورها محرز میدارد. در این روش نیازی به ابزار خاصی نیست و تحلیل چارت صرفا بر اساس کندلها یا میلهها در یک بازه زمانی صورت میگیرد. در تحلیل بازار با پرایس اکشن رفتاری از روش مولتی تایم استفاده میشود. بصورت اجمالی پرایس اکشن رفتاری به ساختار و روند و قدرت تقسیم میشود که از این میان میتوان گفت ضعف و قدرت در این روش نسبت به دیگر روشهای پرایس اکشن سخن تازهای دارد. در ادامه به این مباحث خواهیم پرداخت.

در این روش از سه تایم فریم استفاده میکنیم:

HTF: بالاترین تایم فریم یا تایم فریم ساختار

TTF: تایم فریم معاملاتی

LTF: پایینترین تایم فریم یا تایم فریم ضعف و قدرت

باید توجه داشت که در انتخاب تایم فریمها باید ارتباط معناداری میان سه تایم فریم که در بالا معرفی شد برقرار باشد. پیشنهاد ما به صورت زیر است:

TTF دارای فاکتور 4 نسبت به LTF باشد.

HTF دارای فاکتوری بین 6 الی 10 نسبت به TTF باشد.

برای مثال اگر HTF تایم فریم روزانه باشد آنگاه TTF میتواند تایم فریم 4 ساعته و LTF تایم فریم 1 ساعته باشد. اگر تایم فریمهای دیگری مد نظرتان باشد میتوانید در لینک تایم فریم سفارشی نحوه ساخت تایم فریمهای دلخواه بزرگتر از 1 دقیقه را در متاتریدر 4 مطالعه کنید.

در اینحالت یک ساختار مناسب برای معامله گری در اختیار خواهد بود. در این پلن معاملاتی هر تایم فریم عملکرد ویژه ای دارد. این روش میتواند در تمامی بازارهایی که دارای عمق هستند و معاملات زیادی صورت میگیرد مورد استفاده قرار گیرد.

HTF: در این تایم فریم یک فریم ورک ساختاری را بین حمایت و مقاومت تعریف میکنیم.

TTF: در این تایم فریم روند و مناطق ورود با احتمال موفقیت بالا را پیدا میکنیم.

LTF: در این تایم فریم تحلیل خود را با دقت بیشتری بررسی و ورود و خروج را بهینه میکنیم.

قاب ساختاری با استفاده از حمایت و مقاومت

قیمت در میان قاب ساختاری در تایم فریم HTF به سه صورت بالا،پایین و جانبی (Side) حرکت میکند. هنگامیکه قیمت مرز خارجی این قاب ساختاری را بشکند(قیمت بسته شدن میله در بیرون مرز خارجی باشد.) و از آن عبور کند قاب ساختاری جدیدی بر اساس حمایت و مقاومتهای جدید ایجاد میکند. این ویژگی به علت میرا بودن حمایت و مقاومت ها است که از پویا بودن بازار نشات میگیرد. قاب ساختاری همان زمین بازیای است که قصد ما سود گرفتن از آن است.قاب ساختاری اولین گام در این نوع پلن معاملاتی است و میدان مبارزه که در آن بازی خواهیم کرد را مشخص میکند. همانطور که گفته شد بازار پویا و دینامیک است از اینرو همواره هر گاه قیمت به مرزهای ساختار نزدیک شد قاب ساختاری همسایه را نیز رسم و آماده کنید زیرا به شما یک دید وسیعتری میدهد و از دیگر سو برای رفتار معاملاتی شما در آینده نزدیک آماده خواهید بود. اگر قیمت از ناحیه مرزی عبور کرد و مطلقا در قاب ساختاری همسایه قرار گرفت قاب ساختاری جدید زمین بازی جدید است و ماهیت عناصر عوض خواهد شد، مثلا حمایت به مقاومت یا مقاومت به حمایت تبدیل خواهد شد.

یافتن حمایت و مقاومت

برای بدست آوردن مناطق مرزی و خطوط مرزی در روشهای پرایس اکشن رفتاری تنوع مبتنی بر استدلال وجود دارد. در برخی از این روشها از مناطق مهم عرضه و تقاضا استفاده میشود، اما در این پلن معاملاتی قصد ما استفاده از حمایت و مقاومت هاست از اینرو به دنبال نقاط کلیدی به نام پیووت میگردیم و از آنجا که میدانیم حمایت و مقاومت بیشتر یک ناحیه هستند تا یک خط از این رو از آخرین دو پیووت مهم برای ترسیم نواحی مرزی استفاده میکنیم. این خطوط در HTF ترسیم میشوند(نکته: در نرمافزارهای معاملاتی یا تحلیلی که تایم فریم ها به صورت لایه ای همانند متا تریدر نیستند و هر تایم فریم چارت جدا دارد مانند داینامیک تریدر دقت شود که این نواحی مرزی در تایم فریم های TTF و LTF هم باید بدقت ترسیم شوند.). آخرین دو پیووت موثر در بالای قیمت فعلی (CP) در تایم HTF را یافته و دو خط قرمز رنگ که نماد مقاومت است را از بالاترین قیمت ترسیم میکنیم و سپس دو پیووت زیر قیمت فعلی در تایم HTF را یافته و دو خط سبز رنگ که نماد حمایت است را از پایینترین قیمت ترسیم میکنیم. دانستن پیووت و شناخت آن اهمیت بسیار فراوانی دارد و ما این مطلب را دانسته فرض میکنیم و به مختصر توضیحی که پیووت نقطه چرخش یا لولا و جایی است که کارزار خریدار و فروشنده به نفع طرف دیگر شده است، بسنده میکنیم. پس به صورت الگوریتمی و در چهار مرحله که در زیر آمده است قاب ساختاری را ترسیم میکنیم:

- تایم فریم HTF را مهیا میکنیم.

- قیمت فعلی (CP) را یافته و مشخص میکنیم.

- دو پیووت سقف موثر و مهم اخیرا تشکیل شده را که در بالای قیمت فعلی است و دو پیووت کف موثر و مهم که اخیرا تشکیل شده و در پایین قیمت فعلی است مشخص میکنیم.

- دو خط افقی قرمز از دو پیووت سقف مرحله 3 ترسیم کرده و ناحیه مرزی مقاومت نامگذاری کرده و دو خط افقی سبز از دو پیووت کف مرحله 3 ترسیم کرده و ناحیه مرزی حمایت نامگذاری میکنیم، این محدوده ها مجموعه محدودههای قاب ساختاری را (محدوده مرزی مقاومت و محدوده مرزی حمایت و محدوده میانقابی) تشکیل میدهند.

همانطور که دیدید این عمل تنها چند دقیقه زمان میبرد اما این یک گام بسیار مهم است زیرا شما میدان کارزار را مشخص میکنید. اگر شما این مفهوم را درک کنید و قاب ساختاری را به خوبی تعیین کنید یک فوندانسیون بسیار قوی را برای پلن معاملاتی خود بنا نهادهاید. تا قبل از اینکه بخش بعدی این آموزش در سایت تحلیل بازار بورس و ارز قرار گیرد پیشنهاد ما اینست که

این مرحله را سرسری نگیرید و به راحتی از آن عبور نکنید. بهتر است هر مفهومی را قبل از اینکه به بخش بعد بروید کاملا ماهرانه بفهمید در اینصورت شما دانش خود را برپایه فونداسیون مستحکمی بنا نهادهاید.

تمرین

با ترسیم قابهای ساختاری قیمتی بر اساس حمایت و مقاومت این قابها را برای تمام جفت ارزهای اصلی در تایم HTF-D ترسیم کنید و در سایت تحلیل بازار بورس و ارز در قسمت نمودارهای تحلیلی به اشتراک بگذارید.

1 دیدگاه. Leave new

مطالب بصورت فنی، علمی و تخصصی نوشته شده که حاکی از تحصیلات و تخصص نویسنده است.