چنگال و الگوهای هارمونیک

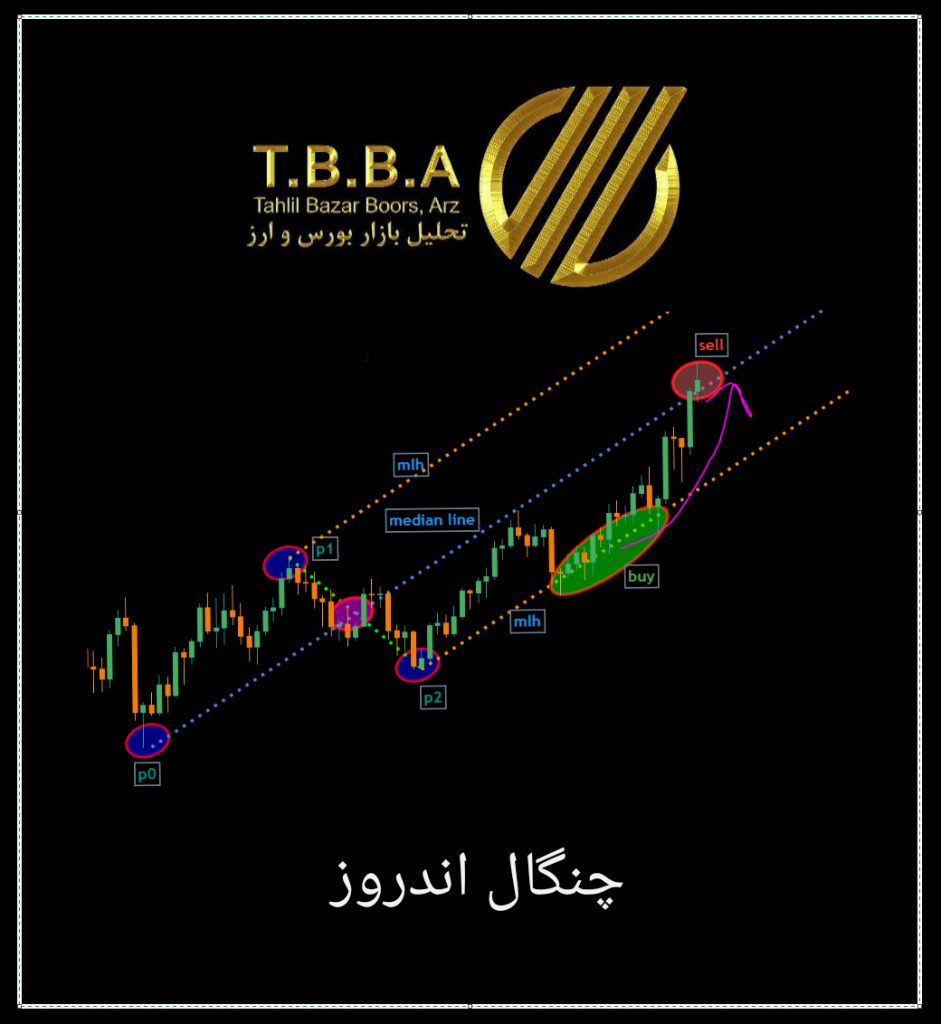

پس از دیدن کاربرد چنگال اندروز در بازار ایران این بار با یکی دیگر از جلوه های چنگال اندروز آشنا میشویم.

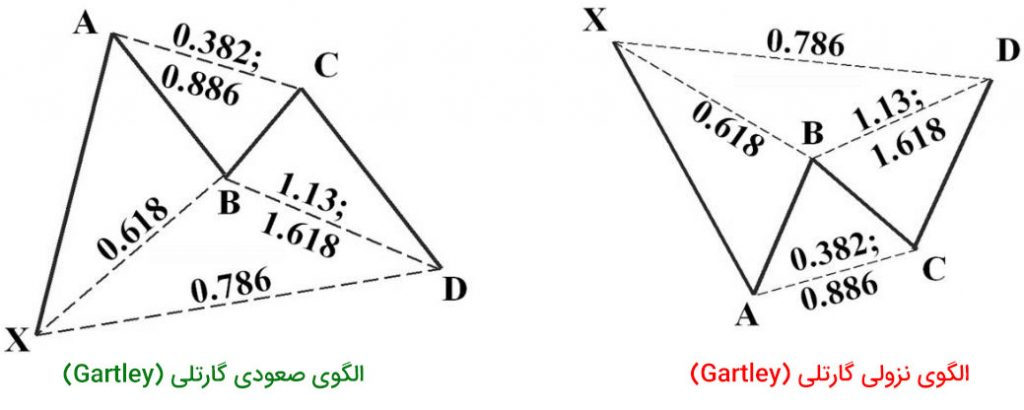

الگوهای تکرار شونده یا هارمونیک که اساس آن بر مبنای نظریه لئوناردو فیبوناچی دانشمند و محقق سرشناس ایتالیایی و کاشف نظریه اعداد طلایی که به نام همین فرد نیز نام گذاری شده، استوار است. همچنین مبنای تحلیل تکنیکال بررسی روند معنادار موجهای قیمتی و شناسایی روابط کمی، ریاضی و هندسی بین آنها است که با گذشت زمان و حصول سابقه تاریخی روندهای قیمتی و تحلیل و بررسی روابط مکرر آن، قواعدی حاصل شد که الگوی هارمونیک و یا فیبوناچی یکی از مصادیق شاخص آن است. تلفیق این الگو با روندهای قیمتی، فیبوناچی تریدینگ را پایهگذاری نمود که به پیشبینی نقاط بازگشتی نمودارهای قیمتی (PRZ) سهولت بخشد.

اصل و مبنای الگوهای هارمونیک دنباله اعداد فیبوناچی است که قاعده کلی آن برابری هر عدد با جمع جبری دو عدد قبل از خود است.

الگوهای هارمونیک میتوانند میزان پایداری حرکت فعلی قیمت را اندازه بگیرند اما از آنها میتوان برای مجزا کردن نقاط بازگشتی نیز استفاده کرد. ریسک کار زمانی است که یک معاملهگر یک موقعیت معاملاتی در ناحیه بازگشتی (reversal area) اتخاذ میکند و الگو شکل نمیگیرد (fail ) می شود.

وقتی این اتفاق میافتد، ممکن است معاملهگر در معاملهای گیر کند که روند به سرعت و در خلاف جهت معامله او، ادامه مییابد. بنابراین همانند همه استراتژیهای معاملاتی، ریسک این روش نیز باید مدیریت شود.

در نظر داشته باشید که الگوها ممکن است درون الگوهای دیگر شکل بگیرند و همچنین احتمال شکلگیری الگوهای غیرهارمونیک در درون الگوهای هارمونیک نیز وجود دارد. این شرایط میتواند برای سنجش اثربخشی الگوهای هارمونیک به ما کمک کند و عملکرد معاملهگر را در ورود و خروج به معاملات بهبود بخشد.

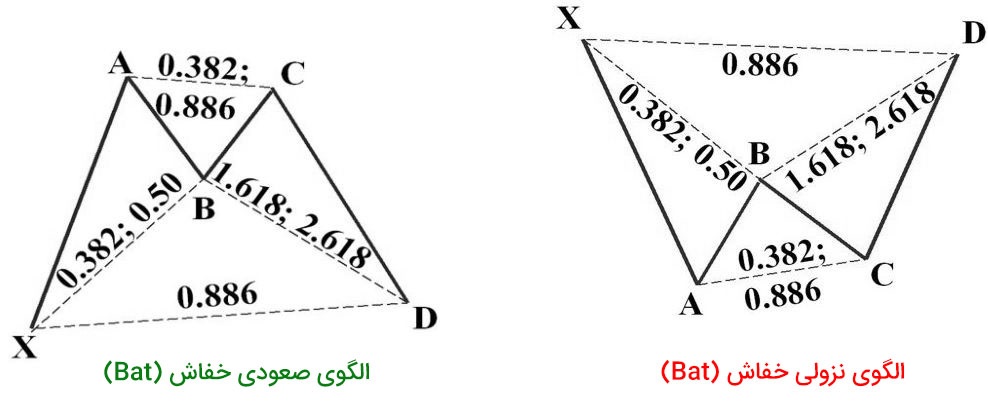

تعدادی از الگوهای هارمونیک را در زیر مشاهده میکنید:

شاید برای اغلب معامله گران سبک هارمونیک پیش آمده باشد که گاها الگوها به درستی شکل نمیگیرند و اصطلاحا failed میشود که در این مقاله سعی شده تا با تلفیق چنگال و الگوهای هارمونیک به همراه چند مثال از بازار داخلی و خارجی، از اشتباهات رایج معامله گری در روش هارمونیک بکاهیم.

به طور کلی شاید بتوان اینگونه بیان نمود که هرگاه در نمودار قیمت، تکمیل شدن الگویی هارمونیک با رسیدن چارت قیمت به خطوط چنگال همراه شود میتوان انتظار چرخش قیمت را از ناحیه ی مورد نظر داشت.

در این خصوص واگرایی ها به خوبی میتوانند نقش تریگر را برای معامله گر ایفا کند.

در شکل فوق چارت GBP/USD (پوند به دلار) را مشاهده میکنید که الگوی AB=CD به راحتی failed شده و حتی پس از آن ریزش بیشتری را تجربه کرده.

به عنوان مثال در نمودار فوق نماد خزامیا (زامیاد) را مشاهده میکنید، قیمت با رسیدن به محدوده PRZ مناسب و برخورد با خط میانی چنگال وتکمیل الگوی هارمونیک shark ، به زیبایی تغییر مسیر داده است.

همانطور که گفته شد تکمیل همزمان الگوی هارمونیک و برخورد با خطوط چنگال( خط میانی یا خطوط انرژی) در جهت پیش بینی روند قیمت کمک شایانی به ما میکند.

در نمودارهای فوق نیز نمادهای شبندر و شیراز به عنوان نمونه انتخاب شده اند که همانطور که مشاهده میشود تکمیل زیبای الگوی AB=CD بر روی خط میانی چنگال نتیجه ی قابل قبولی داشته وقیمت دستخوش چرخش از ناحیه ی مورد نظر شده است.

علی احمدی